“中国消费金融行业长期利好不会因为疫情而改变。”谈及疫情冲击下消金行业面临的处境,马上金融创始人兼CEO赵国庆认为,消费对经济起拉动作用的基本面不会改变,但消费金融行业也会面临一些短期挑战,如“线下交易额下降”、“部分用户偿债能力受影响”等。

疫情防控升级至今,消费金融平台也采取了一些措施主动战“疫”,如部分平台推出的临时性“延期还款”服务、暂停信用分评估等。对于疫情为消费金融行业带来的冲击,苏宁金融研究院副院长薛洪言认为,行业会进一步分化,风控能力、口碑较好、定价合理的消费金融产品相对受益,多数消费金融机构会在2019年强监管影响的基础之上继续萎缩下去,新一轮洗牌已经开始了。

疫情影响用户履约能力,芝麻分、小白信用先后“停更”

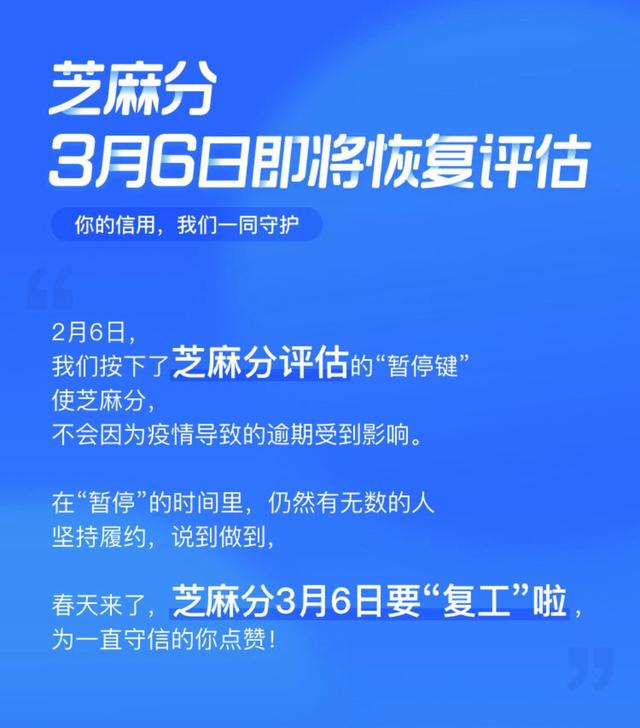

“我们了解到,疫情对一些用户的实际履约造成了困难,为了更好地抗击疫情和服务用户,芝麻信用决定因为疫情造成的违约行为暂时不会下调芝麻分。”蚂蚁金服旗下的芝麻信用2月初宣布,暂停芝麻分的评估,包括2月6日芝麻分更新日。

和芝麻分一样,作为消费金融领域个人信用评估的工具之一,京东数科旗下的小白信用也采取类似的措施。2月20日,小白信用公告称,考虑到疫情期间由于不可抗力,对一些用户的实际履约会造成困难,小白信用决定在疫情期间暂不更新信用评级。不过,小白信用也提示,如果有未履约不还的话,仍会记录在案,严重的就会影响个人信用。

在国内消费金融市场,蚂蚁金服、京东数科凭借“花呗”、“白条”等消费金融产品占据重要份额。不过,关于疫情期间消费金融业务遇到的变化和用户反馈等情况,蚂蚁金服、京东数科都没有接受采访。

芝麻信用方面披露,芝麻分3月6日即将恢复评估。与此同时,芝麻信用也推出信用记录逾期修复功能,适用于芝麻信用记录中2019年起、1000元以内、逾期不超过30天的“花呗”和“备用金”记录。

疫情冲击下,消费金融行业可能受到哪些影响?马上金融创始人兼CEO赵国庆表示,短期来看,一是线下实体消费、服务类消费会受到影响,线下消费金融的交易额会出现下降,交易额会由线下往线上迁徙。结构性线下会受到很大影响,线上可能保持一定增长。二是部分用户收入和偿债能力会受影响,部分用户可能会借此机会逃废债,可能会导致风险增加,给风控带来挑战。三是对呼叫中心、贷后管理等影响比较大,因为呼叫中心是劳动密集型的工作。他认为,马上金融由于具备云呼叫中心远程办公能力,能够很好应对这一挑战。

“疫情暴发以来,我们看到用户有明显向线上渠道迁移的趋势。”度小满金融相关负责人说,疫情期间,度小满金融在线客服的服务人次同比上涨了125%。金融机构对大数据风控产品的需求也有明显提升,我们的“磐石”金融科技开放平台查询量同比上升了两位数。

消费金融平台谨慎推出“延期还款”等特殊举措

疫情冲击下,针对用户履约、偿债能力可能面临的困难,部分平台推出延期还款等临时措施,同时明确了受益群体。不过,也有一些业内人士坦言,要警惕可能会出现的恶意拖欠行为。

“对于受疫情影响,暂时失去收入或者还款困难的用户,马上金融已制定并执行差异化信贷政策,对湖北及非湖北地区用户差异化豁免罚息、罚金,合理延后还款期限。”赵国庆说道。

招行信用卡“掌上生活”APP客服介绍称,“疫情期间针对因疫情难以按时还款的持卡人,包括确诊、疑似隔离人员以及参与救援的医护人员等,我们会合理延后还款期限并减免相关费用”。

度小满金融的特殊延期服务则主要面向已确诊用户。度小满金融APP显示,截止到2月1日24点仍有应还款项目,已确诊感染新型冠状病毒但无法按期还款的有钱花用户(持有有钱花满易贷、尊享贷、小期贷、教育分期、医美分期借据),可于2月29日24点前申请还款延期,预计审核时间为10个工作日。审核期内若已到还款日,建议先按时还款,最长延期时间为90天,延期时间内不上报逾期征信,减免延期时间内的罚息。除以上情况外的其他用户,度小满金融暂不能提供延期还款服务。

捷信消费金融方面人士透露,捷信也推出了“延期还款”的特殊措施。例如,针对湖北地区已购买捷信灵活保障服务包的正常还款客户,若因疫情出现临时还款困难,捷信将根据客户要求,立即办理“延期还款”服务。而针对湖北地区未购买服务包的正常还款客户,若因疫情出现临时还款困难,捷信将积极协商并根据实际情况提供差异化“延期还款”帮助。其他省份受疫情影响严重且符合条件的客户,一经核实,同样可以享受该项“延期还款”特殊金融服务。对于以上客户,捷信均将豁免其罚息。

此外,捷信还与合作机构协商开通绿色保障服务通道,将新型冠状病毒感染肺炎引起的医疗、身故等责任纳入保障范畴。如已经选购或未来将选购捷信灵活保障服务包的客户,若由于感染新型冠状病毒导致住院,捷信的合作机构将帮助偿还住院期间的期款。偿还期数等同于住院天数所覆盖期数,直至客户康复出院。若客户由于感染新型冠状病毒不幸身故,合作机构将帮助客户偿还原有合同中的所有未偿还贷款及费用,并将支付客户家属一笔等同于贷款金额的抚恤金。

行业新一轮洗牌或已开始,后续修复考验平台闭环能力

“疫情对不同借款人群体影响不同,对不同消费金融机构的影响也表现出很大差异性。”苏宁金融研究院副院长薛洪言分析称,从借款人角度看,相对优质的公司白领所受影响较小。相应的,银行消费贷的逾期压力也小。事实上,疫情之后,很多银行反而通过利率优惠、临时提额等措施加大了对这部分客群的争夺力度。蓝领群体收入多是“底薪+提成”模式,受疫情影响较大,所以大部分消费金融公司、小贷公司的消费贷产品逾期压力也大,多数公司采取提高准入门槛、加大催收力度的方式应对疫情冲击。

关于疫情带来的挑战,赵国庆坦言,从风控角度,必然导致整个行业会有更为严格的审批,更为严格的准入。从用户角度来说,一定会导致客群上移的出现,倒逼整个金融服务向风险承担能力更强、定价更低的用户迁徙。

薛洪言预计,对整个行业而言,与逾期攀升相伴而来的还有借款需求下降。疫情之后,普通借款人心态会发生改变,个人财务规划上偏保守,新增借款需求下降,甚至会主动降杠杆;依托线下消费场景、线下面签的消费分期产品,也面临需求断流。对一些消费金融机构而言,资金来源也成为问题。

“在此背景下,行业会进一步分化,风控能力、口碑较好、定价合理的消费金融产品相对受益,多数消费金融机构会在2019年强监管影响的基础之上继续萎缩下去,新一轮洗牌已经开始了。”薛洪言说道。

赵国庆则认为,疫情带来的影响都是短期、阶段性的,中国消费金融行业长期的利好不会因为疫情而改变。“长期来看,中国一定能很好地控制住疫情,消费对经济起拉动作用的基本面不会改变。另外,用户改善生活品质,提升消费品质的需求没有改变,在疫情结束后,下半年就会得到很好地修复。拥有闭环能力的金融机构可能会在逆境中得到更为快速的修复,但是没有闭环能力的公司,需要更长的时间。”

在度小满金融相关负责人看来,疫情对金融科技来说是一次大考,也是一个机会。“我们认为,今年金融科技有三个趋势是不会变的。第一,合规的大数据风控有更大市场空间;第二,疫情更坚定了金融全流程线上化的趋势。从这次疫情可以看出,线上展业机构受影响最小;第三,越来越多的银行今年开始有专项资金做区块链项目,区块链在金融领域的应用将迎来确定性机会。”

暂无评论

发表评论