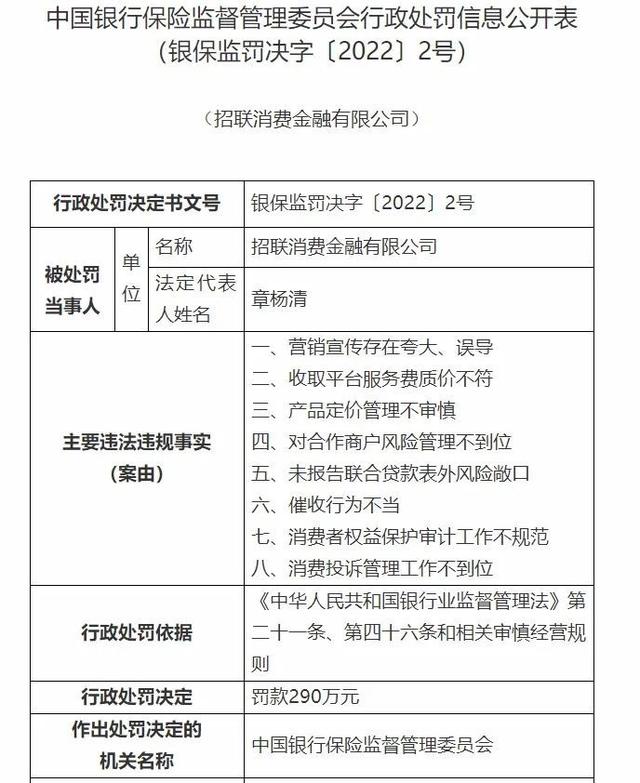

日前,银保监会公布新年第二张罚单,招联消费金融被罚290万元。

根据中国银行保险监督管理委员会行政处罚信息公开表(银保监罚决字〔2022〕2号),招联消费金融主要违法违规案由包括八项:

一是营销宣传存在夸大、误导;

二是收取平台服务费质价不符;

三是产品定价管理不审慎;

四是对合作商户风险管理不到位;

五是未报告联合贷款表外风险敞口;

六是催收行为不当;

七是消费者权益保护审计工作不规范;

八是消费投诉管理工作不到位。

处罚决定显示,招联消费金融被罚款290万元。

此前,银保监会消费者权益保护局通报了招联消费金融侵害消费者权益问题,根据银保监消保发〔2020〕11号通报,招联消费金融侵害消费者合法权益行为包括:

营销宣传存在夸大、误导,未向客户提供实质性服务而不当收取费用,对合作商管控不力,催收管理不到位。

具体来看

在相关宣传页面、营销话术中:

未明确说明展示利率为日利率、月利率还是年利率,“超低利率”“0门槛申请”“全民都可借”“随借随还”“想还款可以提前还款”等宣传内容与实际情况不符,存在夸大、误导情况。

收费方面:

招联消费金融公司2018年以来与银行、信托公司、小额贷款公司开展联合贷款业务,向借款人收取贷款本金1.5%的平台服务费,2018年1月1日至2019年7月31日共收取相关费用7943.23万元。在联合贷款申请及贷后管理中,该公司未向联合贷客户提供有别于单独放贷客户的额外实质性服务。

对合作商管控方面:

1

一是准入审核不严格,未深入分析合作公司经营管理情况、财务状况、行业特点、产品和市场占有情况等。

2

二是合作规模控制不严。2016年12月至2019年8月,该公司对上海某公司的分期业务合作规模限额为3000万元,但2019年8月末的实际分期业务合作规模为6000万元。2019年9月27日,该公司在每日预警报告中给合作公司设置了最高级别的红色预警,但第2日即将合作公司的分期业务合作规模限额从3000万元上调到7440万元。

3

三是对风险事件预警分级不审慎。该公司在前述上海某公司状况未有明显改善的情况下,调低预警级别。

此外,招联消费金融公司存在不当催收行为。

如对已明确还款日期的逾期客户胡某,仍继续拨出催收电话,对客户造成骚扰;

向客户刘某工作单位拨打电话,告知其同事关于刘某的逾期信息。

同时,该公司未严格执行委外催收机构品质考核制度,考核时存在未对催收公司不当行为扣分的情况。

暂无评论

发表评论