临近年末,银行的信贷额度往往会相对紧张,个人消费贷款由于额度较低,暂未出现大规模的额度限制情况,但部分银行的消费信贷产品因为逾期率过高,目前审核极为严格,仅资质极好的客户才能顺利批贷。

一、银行消费贷产品细分化,银行开始探索场景分期产品

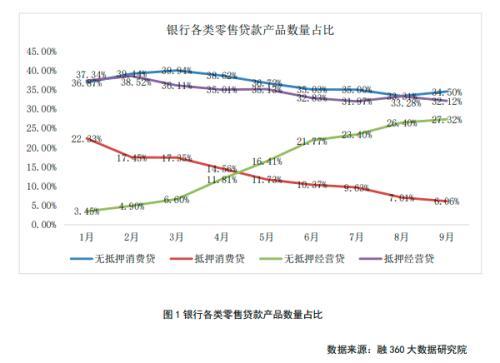

2020年第三季度,抵押贷款尤其是抵押消费贷的产品数量进一步下降;无抵押经营贷产品的数量则持续上涨,9月底占全部零售贷款产品的比例已达到27.32%,将近3成;无抵押消费贷的产品数量占比在经历了8个月的下降之后,9月有小幅回调,从8月的33.31%上涨到34.50%。具体来看,主要是增加了一些针对特定人群的专项消费信贷产品,比如农户、高校学生、银行公积金存量用户、国税缴纳用户、有车用户等。

下半年,银行的消费贷产品呈现出更加细分化的趋势,除各银行今年一直主推的核心互联网信贷产品外,产品在客群和场景上都有所延伸。比如招行闪电贷将客群细分至高校毕业生、车主、国税缴纳用户;交行App上线场景类产品,装修贷、旅游贷、教育培训贷等,但点开都跳转到惠民贷产品的申请入口,后续是否会差异化不得而知;民生、建行也有新动作。

但目前的产品细分比较简单粗暴,尤其是银行的自营产品,在场景耕耘上暂时没有太多独特之处,除了守住传统的车贷和房贷外,装修贷属于为数不多的银行愿意去主推的场景,广发、建行近期装修贷推广都比较热,利率比一般的信贷产品更低。其他旅游、教育、3C等B端场景风险不好把控,银行基本都用助贷模式去做,即使是偶尔合作一些场景,也都是非常头部的机构。

教育场景下,建行、中行都做,除了助学贷款外,还有些针对重点院校或者留学生的教育培训消费贷款,但和装修贷一样,做的银行和规模都比较小,且只跟头部机构合作,没有太下沉。尤其是教育场景,今年培训机构暴雷事件频发,银行比较谨慎,直接介入的很少。中小银行及农商行在做场景时,差不多都用助贷模式去做,而且多数是现金贷,不限定于某类场景。这部分现金贷,对应的客户都是BATJTMD这样的互联网流量客户。

不过,因为15.4%的监管,现在银行倾向于自己做场景分期,App上基本都有类似教育分期、旅游分期、3C分期等入口,但目前产品泛善可陈,多个场景分期点击直接跳转银行主推的消费信贷产品入口。工银旗下的“工银e生活”作为一个消费金融场景,APP里可见“旅游分期”和“手机分期”的申请入口,产品对接的商户分别为途牛和华夏祥龙国际科贸。

二、利率水平持续下降 部分银行App上线利率10%以上产品

第三季度,银行贷款产品的利率也持续下跌。融360大数据研究院对13家国有行及股份行贷款产品的监测数据显示,银行线上消费贷产品的平均利率从二季度末的5.62%,降至三季度末的5.10%,即将突破5%大关。国有行中,交行在8月短期将互联网消费贷的利率暂时调高至5%以上,9月后又下调至4.32%;股份行消费贷利率降幅较大,三季度末较上季度下降126BP,招行、民生、浦发等银行通过发放利率优惠券、趁节假日针对教师、医生或企业员工推专属产品等方式,最终实际可贷的利率降到5%以下。不过,除了客群外,有些银行还对有吸引力的较低利率设置了其他附加条件,比如,中银e贷仅支持活动期间的第一次提款享受超低4%利率,之后不再享受;有些期限超1年的贷款也会设置首年享受优惠利率,第二年起执行较高利率水平。

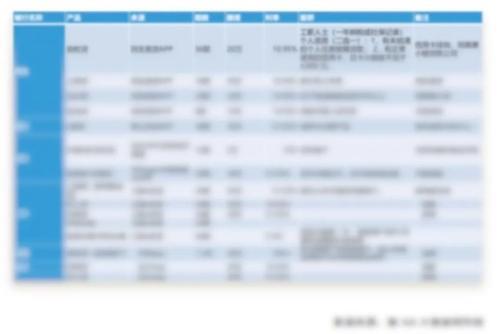

绝大多数银行,尤其是全国性大行主推的消费信贷产品利率多在8%以下,今年最低可申请到4%左右的产品大有所在,但目标客群仍倾向于争夺较为优质的客户,仅有个别银行官方渠道上线了利率10%以上的消费信贷产品,其中包括平安银行主推的“新一贷”,额度最高50万,年利率为10.8%-15.36%。其他大行没有针对这部分客户专门开发一款贷款产品,但官方APP或旗下相关平台也有可供次级客户选择的贷款种类。融360大数据研究院整理了这部分产品的列表如下。

银行App上线的利率较高的贷款产品,要么产品本质是信用卡分期贷款,要么产品非银行自营,主要是银行为其他银行、消金公司导流。光大、中信、民生银行推出了对标平安新一贷(月供贷)的贷款产品,但对房产所在地有要求,比如北京客户要求必须得是北京房产月供。南京银行除了线上的你好e贷外,主推的消费贷产品为“鑫梦享”,月费率为0.43-0.88%,年化10%以上,但是是线下产品。

助贷、联合放贷、和特定场景/流量机构合作推出贷款产品是银行今年以来一直在重点尝试的消费贷新模式,三季度以来,银行逐渐从背后的资金方,兼做资产(流量)方。多个银行App可以看到,贷款产品列表里,出现了多个第三方贷款产品,且第三方逐渐从关联企业(消金公司、旗下互金平台)扩展至小贷、信托公司的产品,利率多在10-15%之间。也就是说,银行确实有一批存量客户信用资质较为次级,无法通过自身消费信贷的审核要求,但多数银行对于这部分业务仍比较审慎,因此,优先通过上线合规平台的合规贷款产品,进行小范围测试,不排除之后会陆续推出相关利率水平段的自营产品。

民生银行近期主推的一款名为“助粒贷”的贷款产品,利率也在10%以上。根据产品详情来看,助粒贷申请人需为民生银行信用卡用户,但只能在民生电商旗下的互联网金融平台“民生易贷”上申请,对应的是小额贷款公司,并非民生银行自营的贷款产品。除了“助粒贷”外,民生易贷App上还有专门针对银行员工、保险代理人、房产月供人员的贷款产品,利率也都在10%以上。

此外,额度方面,最近有些银行同样的贷款产品,线上额度略有降低,低于线下额度,比如农行网捷贷降低线上额度到20万,若想申请更高则需要线下介入;专门针对优质客群的产品,额度则可以到50万、100万。

三、渠道:电销渠道仍然受宠 同一产品不同渠道利率水平存差异

消费信贷产品,最主要的渠道,或者说渠道的重点基本都是引流到官方App、官方公微或者小程序。不过,即使是纯线上消费信贷产品,银行也保留了最原始的推广渠道——专业第三方贷款中介电话推广,招行、平安、广发、浦发等股份行以及南京银行、江苏银行等城商行的都比较常见。

从自身渠道来看,银行的信贷产品往往会在官方APP和微信全面铺开,但在产品名称和利率水平上存在差异性。比如招行闪电贷,招商银行和招贷APP都主推闪电贷,但招商银行APP上可以看到利率优惠券,折扣完大概在5.4%左右,借低利率吸引招行其他业务的存量客户;招贷App作为招行专门的贷款集成平台,访问用户多有刚性贷款需求,因此平台上看不到相关利率优惠券,招行信贷经理在推广贷款时,也优先推荐用户下载招贷App;招行掌上生活,从信用卡业务逐渐拓展至各类生活场景,主推的贷款产品为“e招贷”。

另外,银行线上零售贷款产品开始核心“品牌”化,倾向于将单个产品延伸成一个系列,比如建行快贷、招行闪电贷和中信信秒贷最初都是其线上消费贷产品的名称,逐渐演变为对应银行线上信贷产品系列的统称,再细分为针对小微/个人、或者不同客户不同场景。这也侧面反映了,银行对零售贷款产品线上化愈加重视,未来上线更多的场景分期产品后,想必系列会更丰富更细分,满足更多用户的消费金融需求。

暂无评论

发表评论